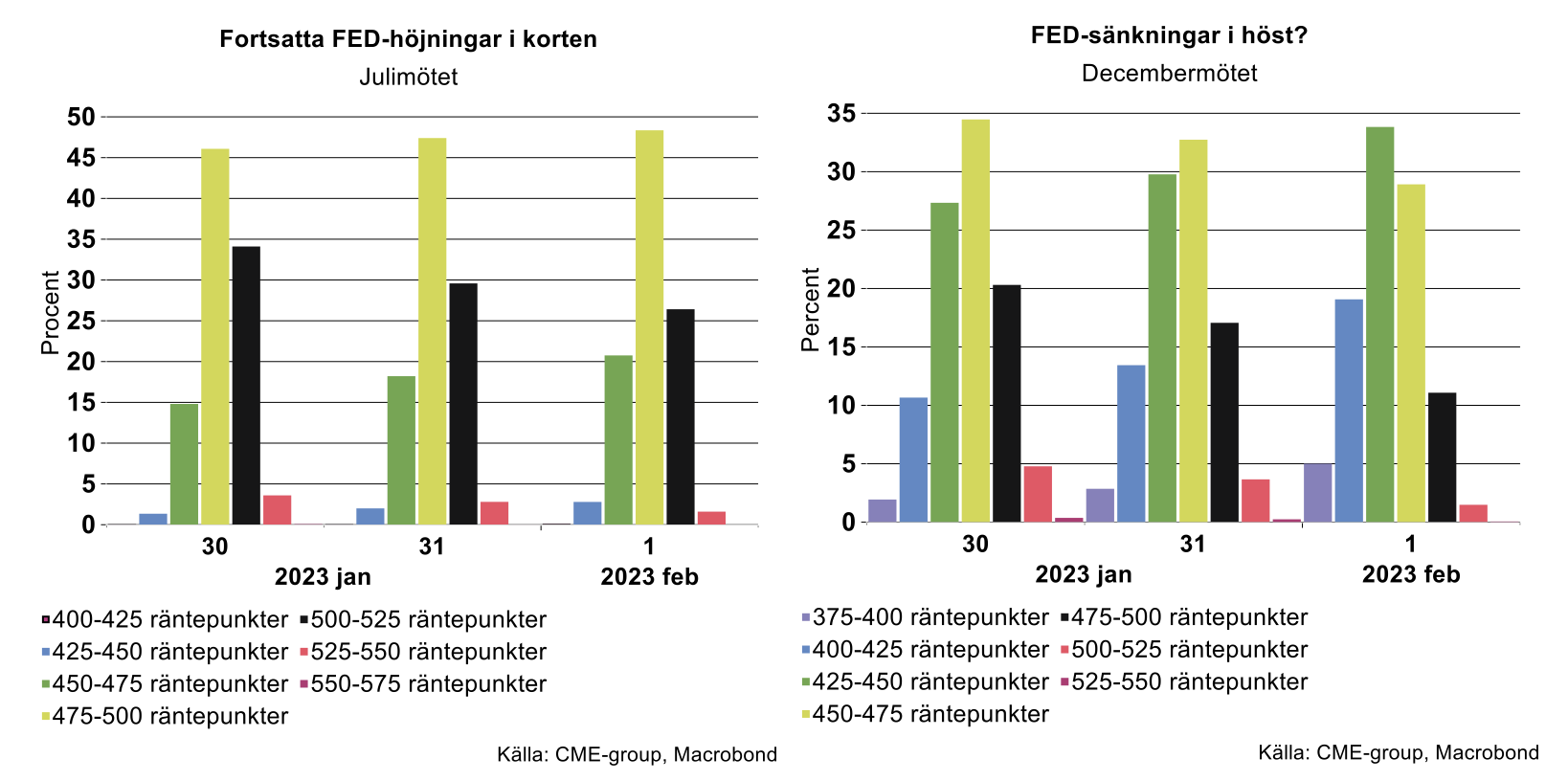

Fed-beskedet fick marginella effekter på förväntningarna på framtida styrränta. Marknaden räknar fortfarande med att Fed höjer räntan med 0,25 procentenheter ytterligare en gång fram till juli; det perspektivet ändrades inte signifikant efter gårdagens Fed-möte (se bilden nedan till vänster).

Utöver detta litar de finansiella marknaderna fortfarande inte på centralbankens varningar om ytterligare framtida höjningar. Redan innan gårdagens besked prisade marknaden in räntesänkningar under hösten. Sannolikheten för det scenariot ökade lite ytterligare igår, för närvarande är en sänkning med 0,25 procentenheter i samband med Feds räntemöte i december nästan helt inprisad (se bilden ovan till höger). Som framgår flyttade marknaderna i går en betydande del av sannolikhetsfördelningen från en styrränta i intervallet 4,5–5 procent i december till intervallet 4–4,5 procent.

Vikande inflationstryck bäddar för Fed

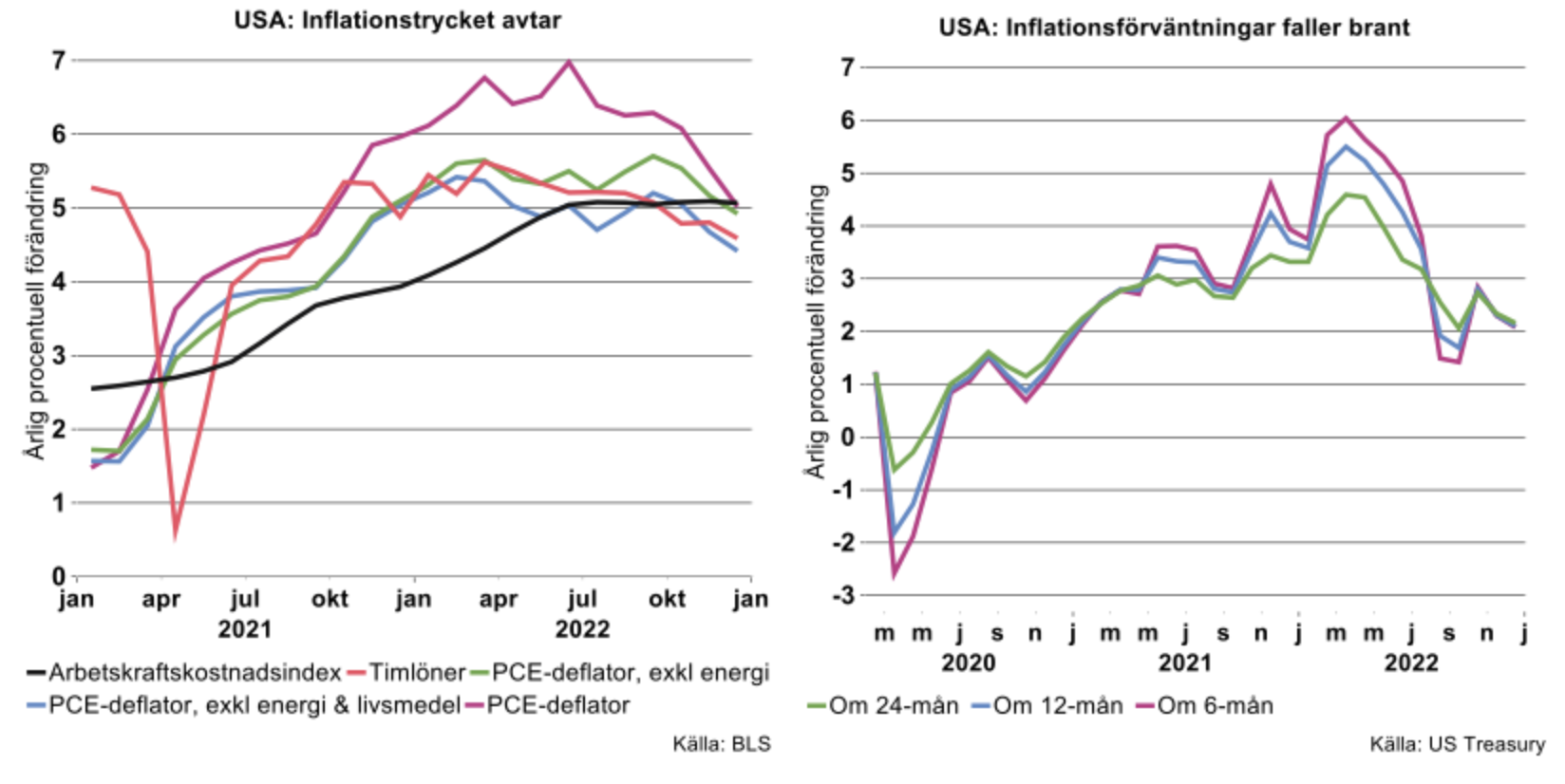

Vilka faktorer är det då som förmått Federal Reserve att något lite lätta på trycket på avtryckaren? Det handlar i första hand om utvecklingen för inflation och löner. Som Industriekonomerna tidigare noterat toppade USA-inflationen redan förra sommaren. Sedan september förra året har även den så kallade kärninflationen fallit tillbaka ordentligt (se bilden nedan till vänster).

En liknande utveckling kan noteras för timlönerna som bromsat från 5,6 procent i årstakt i mars 2022 till 4,6 procent. Hand i hand med vikande pris- och löneinflation har även inflationsförväntningarna rasat ordentligt. Prissättningen i obligationsmarknaden pekar på att inflationsförväntningarna, eller ränteskillnaden mellan nominella och reala statsobligationer, fallit med 2,5–4 procentenheter beroende på horisont sedan toppen i mars 2022 (se bilden nedan till höger).

Kvardröjande orosmoln…?

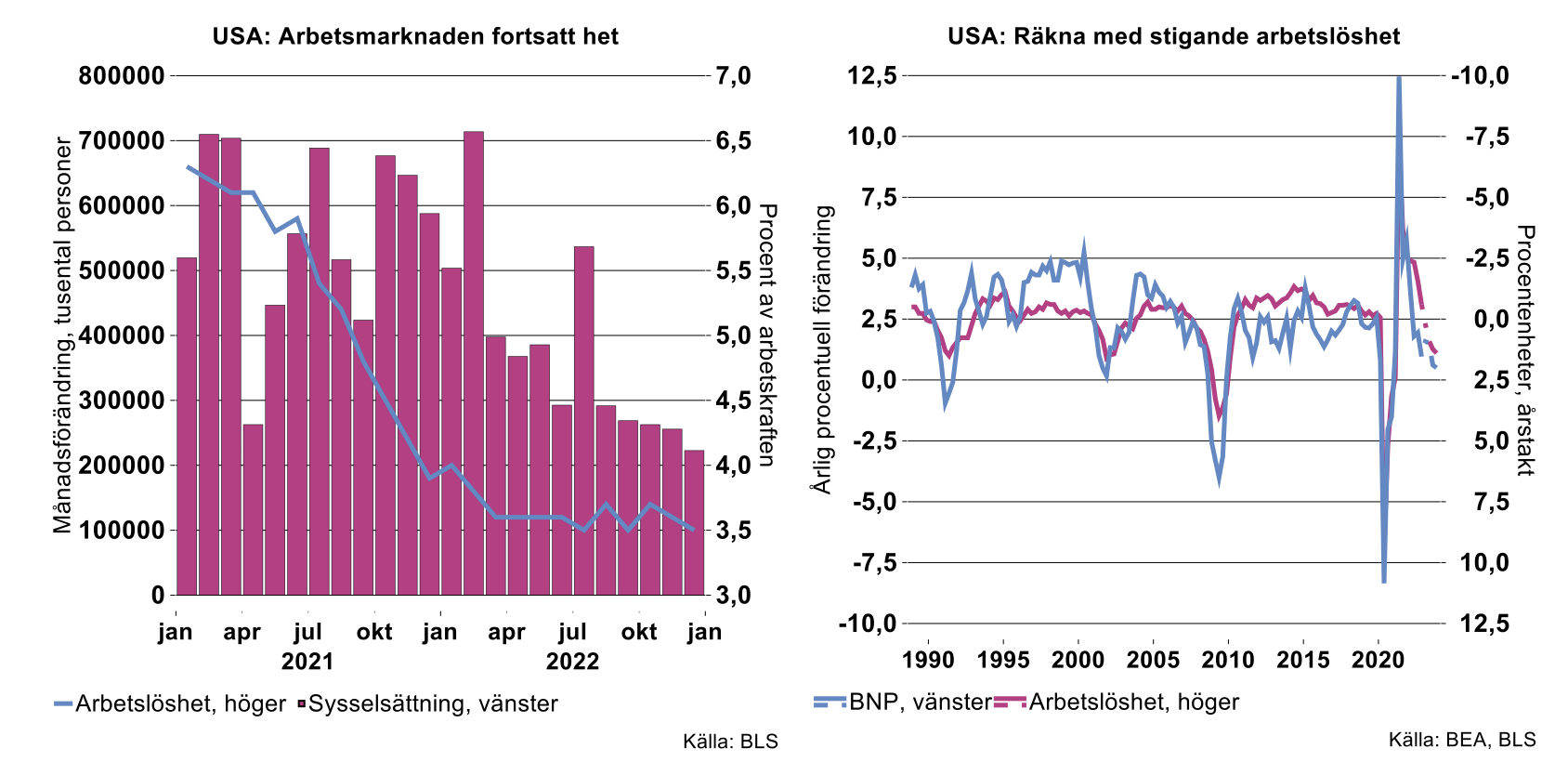

Trots dessa hoppingivande tecken på avtagande inflationstryck behåller således Federal Reserve fingret på avtryckaren. Huvudskälet till fortsatt vaksamhet är att USA:s arbetsmarknad fortfarande är stark. Visserligen har den månatliga sysselsättningstillväxten mattats gradvis med är fortsatt relativt hög. Arbetslösheten ligger dessutom kvar på mycket låga nivåer (se bilden nedan till vänster).

Mot denna bakgrund är det inte uteslutet att lönerna tar ny fart med risk för smittoeffekter på inflationen framöver. En betydande avmattning på arbetsmarknaden är således förmodligen vad som krävs för att Federal Reserve slutgiltigt ska avskriva tanken på ytterligare åtstramning/räntehöjningar. Det som talar för ett sånt scenario är att arbetsmarknaden med stor sannolikhet kommer att försvagas under året, i takt med att ekonomin bromsar. Givet det historiska mönstret och vår BNP-prognos, borde arbetslösheten stiga till cirka fem procent under 2023 (se bilden ovan till höger). Givet Federal Reserves aktivistiska historia verkar marknadens bedömning realistisk: mycket talar för att centralbanken inleder en process med räntesänkningar i slutet av 2023.

ECB och BOE fortfarande på krigsstigen!

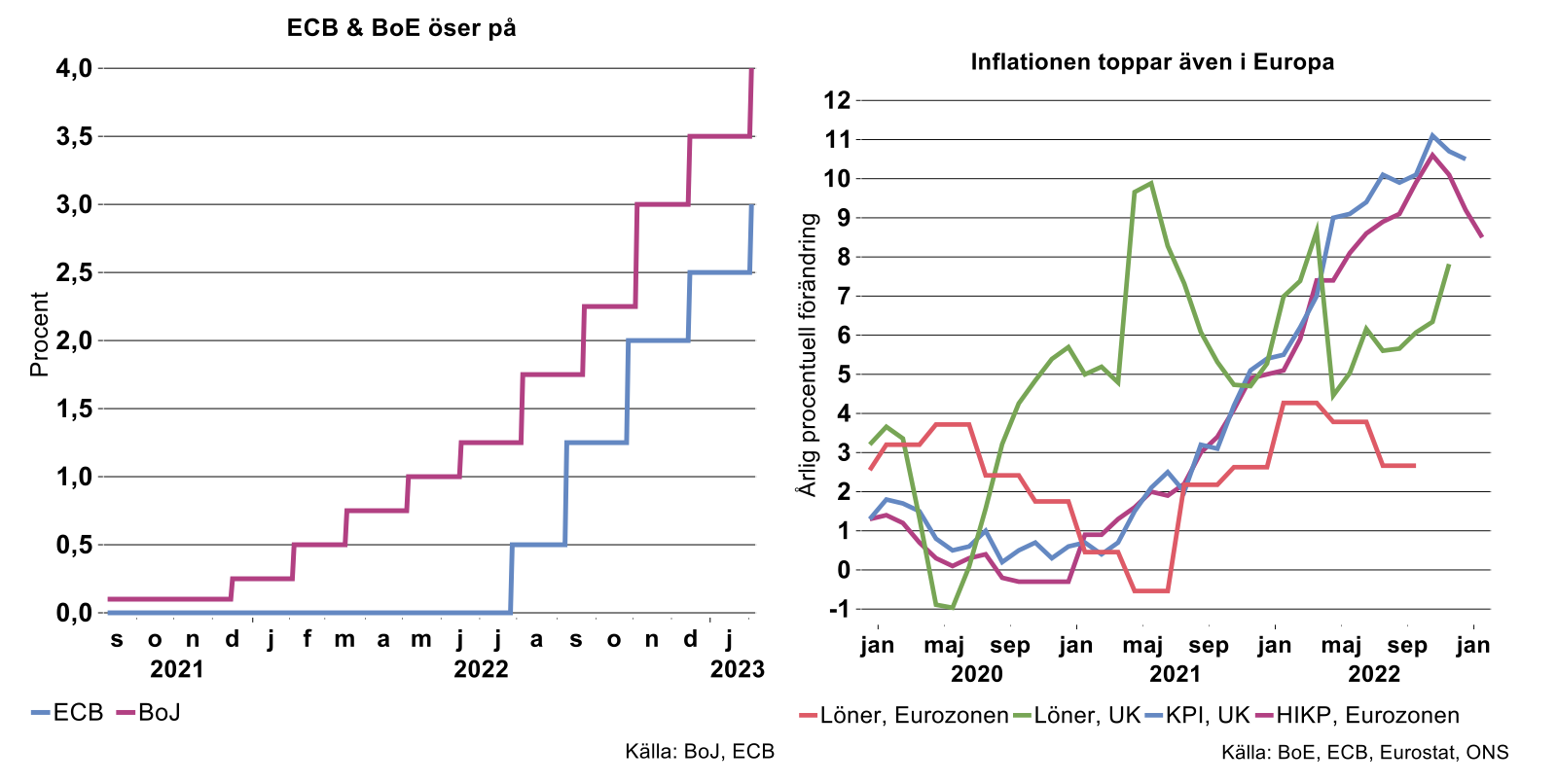

Även på vår sida av Atlanten fortsatte tunga centralbanker att strama åt penningpolitiken: såväl ECB som Bank of England (BoE) höjde sina styrräntor med 0,5 procentenheter (se bilden nedan till vänster). Dessutom signalerar ECB om fortsatta räntehöjningar framöver medan BoE mjukade upp tonen en aning.

Det kan tyckas vara motsägelsefullt att ECB framstår som hökaktigare än BoE; i Eurozonen verkar inflationen ha kulminerat medan läget är betydligt mer oklart i Storbritannien. Dessutom är löneutvecklingen betydligt starkare i Storbritannien med hög och snarast ökande takt, medan löneökningarna i Eurozonen hittills är betydligt måttligare (här finns dock endast data till och med tredje kvartalet 2022).

Räkna med ytterligare stigande centralbanksräntor i Europa även om höjningstakten rimligen kommer att avta.