Under det senaste halvåret har arbetet med att få ett nytt märke framförhandlat gradvis intensifierats. Arbetstagarnas och arbetsgivarnas organisationer tar fram analyser enskilt och ihop, Medlingsinstitutet och Konjunkturinstitutet publicerar rapporter och har seminarier, bankekonomerna gör sina analyser, Riksbanken markerar var sina röda linjer går och ett antal professorer är ute och debatterar. Media rapporterar.

Engagemanget och intresset är stort vilket är förståeligt och viktigt – hur löneförhandlingarna landar är av central vikt för den framtida utvecklingen av svensk ekonomi och välstånd och därmed människors vardag.

Vad är det då för ingredienser som är avgörande för att landa i en kostnadsökning – märket inklusive övriga kostnadsdrivande komponenter – som ger detta? Det är bland annat fastslaget i Industriavtalet som utgör grunden för samarbetet mellan arbetstagar- och arbetsgivarsidan. Där slås fast att syftet med avtalet är att förena industrins parter i en strävan att förstärka industrins konkurrenskraft och skapa goda villkor för företagens anställda. Att förbättra den internationella konkurrenskraften är grunden till att företagen kan säkerställa jobben och en god långsiktig löneutveckling. Detta håller sannolikt även de flesta andra som är ute i debatten kring märkessättningen med om, även om några även argumenterar utifrån sina egna mål (läs; Riksbanken fokuserar på inflationsmålet).

Hur mäter man konkurrenskraft? Och hur stärks den?

Det finns tyvärr inget entydigt mått på konkurrenskraft som man kan ladda ner från Statistiska centralbyrån, Macrobond eller Eurostat. Men det finns en ganska stor samsyn om att ett centralt mått är de relativa enhetsarbetskostnaderna; de relativa arbetskraftskostnaderna att producera en given mängd varor eller tjänster i olika länder. Detta mått kallas RULC, relative unit labor cost. Måttet väger ihop utvecklingen av industrins produktivitet och nominella kostnadsökningar och jämför de med motsvarande variabler i omvärlden. Bland annat i förra veckans nyhetsbrev skrev Industriekonomerna om detta. (Not 1.)

Långsiktigt stabila och mer konkurrenskraftiga företag skapas alltså genom att de blir mer effektiva och har en kostnadsutveckling som stärker deras konkurrenskraft.

Vilka länder ska man jämföra sig med? Det är intressant att jämföra utvecklingen av enhetsarbetskostnader i Sverige med viktiga konkurrentländer som Tyskland, Finland och Danmark. Samtidigt har en ökad globalisering medfört att konkurrensen är mer bred. Man måste också beakta att vi kan ha en stor export till ett land där landet i sig inte har någon produktion av den vara vi exporterar. På den marknaden konkurrerar vi då med företag från andra länder, inte det landet vi exporterar till. Det är därför viktigt att ha ett brett perspektiv när man analyserar konkurrenskraft.

Hur argumenterade då facken när de kom med sitt utspel om märket?

I början av denna vecka kom den fackliga sidan ut med sina krav inför 2023 års avtalsförhandlingar. De argumenterade för att det i detta läge finns anledning att växla upp löneökningstakten. De motiv som lyftes var att;

- svensk konkurrenskraft har stärkts,

- lönsamhet i svenska företag är god,

- sysselsättning i Sverige är rekordhög samt av att

- lönerna i viktiga konkurrentländer i Europa ökar mer.

Nedan går vi igenom dessa motiv.

”Svensk konkurrenskraft har stärkts”

Till att börja med kan konstateras att facken vid detta tillfälle inte utgick ifrån relativa enhetsarbetskostnader när de bedömde konkurrenskraften. I stället lyfts ett antal andra parametrar varav vissa inte självklart säger något om konkurrenskraften. Hur man jämför utvecklingen över tid är dessutom inte helt tydligt eller enhetligt och analysen blir därmed något oklar och möjligtvis vinklad.

En parameter som lyfts är arbetskostnaderna. Det är en bra början men alltså ingen fullständig analys, längre ned analyseras denna fråga mer utförligt. Ett ytterligare problem är att de anser att konkurrenskraften har stärkts för att ”arbetskraftskostnaderna i nationell valuta de senaste åren utvecklats i samma takt då man jämför Sverige och Tyskland”. Men i samma takt kan ju aldrig innebära en stärkt konkurrenskraft. Det argumentet höll alltså inte.

Som ett eget motiv lyfts att lönerna i viktiga konkurrentländer ökat mer. Det är oklart varför detta inte ingår i delen om konkurrenskraft och det som skrivs om arbetskostnaderna. Vad innebär för övrigt ”ökar mer”? Mer än i Sverige? Sedan när? Under vilken period?

Förädlingsvärde i tillverkningsindustrin

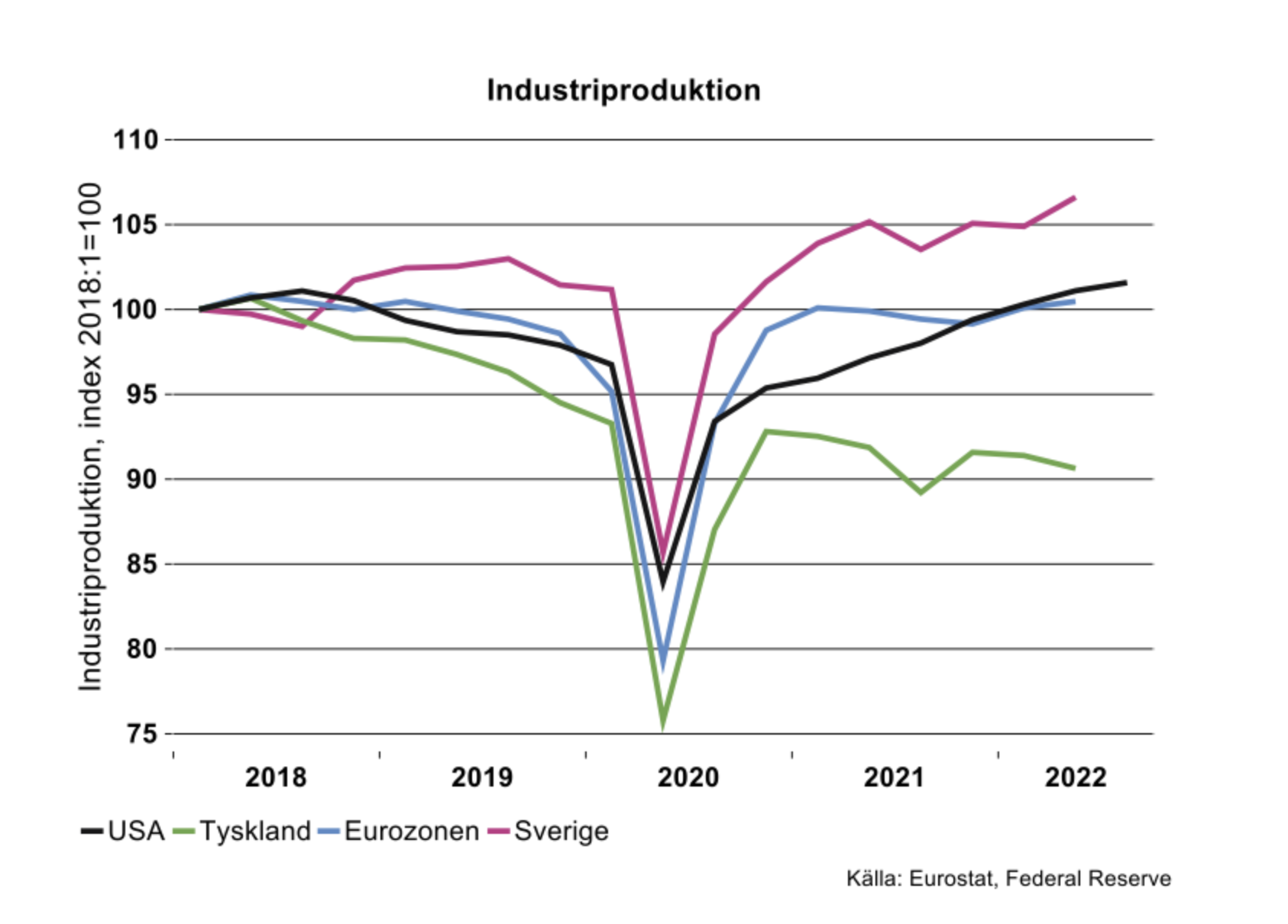

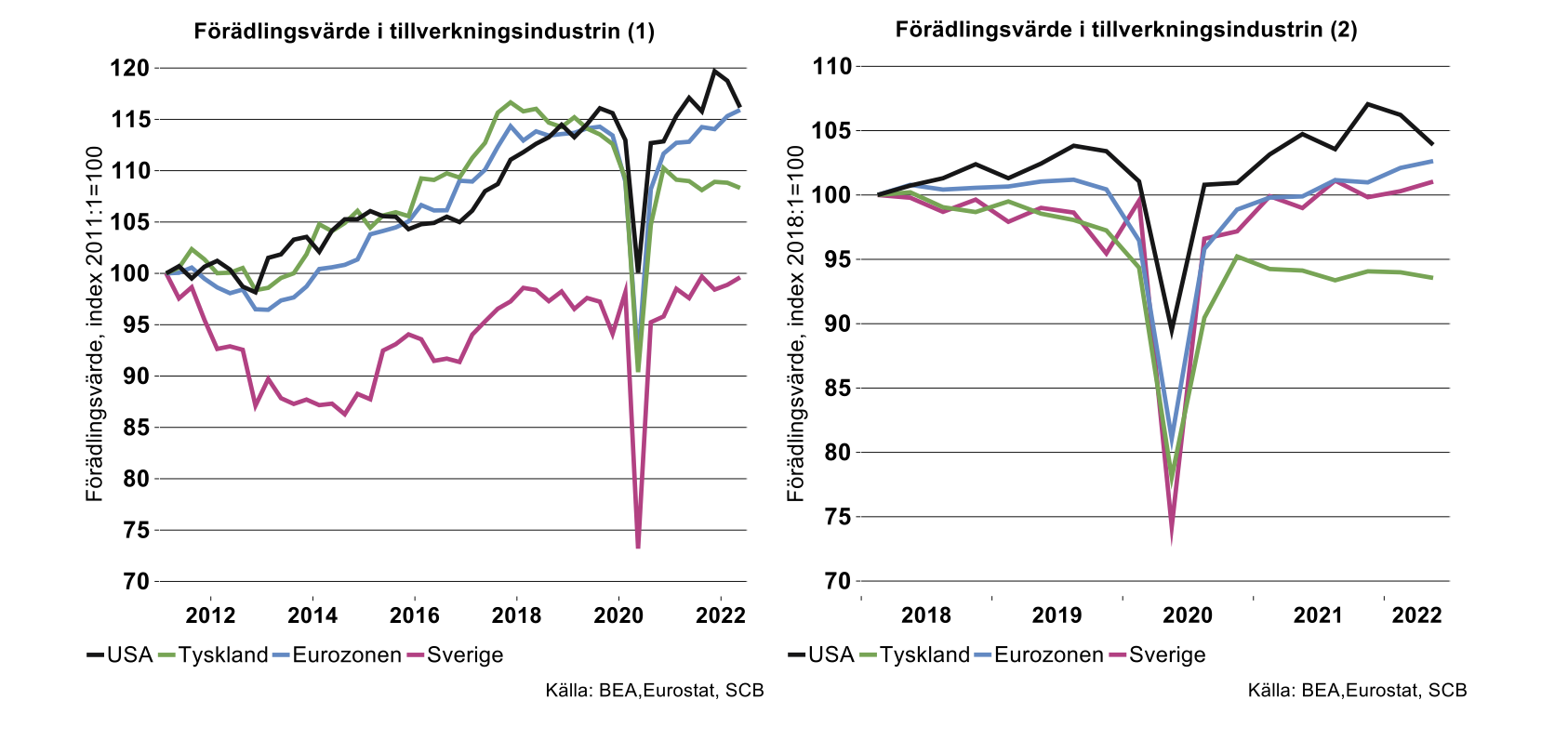

Facken inom industrin åberopar att svensk industriproduktion vuxit relativt starkt sedan 2018 och att detta indikerar en god konkurrenskraft (se bilden nedan).

Bortsett ifrån att det är föga meningsfullt att basera slutsatser på en så kort och turbulent period, dominerad av pandemin, blir bilden delvis en annan om vi istället fokuserar på utvecklingen i tillverkningsindustrins förädlingsvärde – BNP-måttet (bilden nedan till höger). Visserligen har det svenska förädlingsvärdet vuxit starkare än i Tyskland men (knappt) i paritet med USA och väsentligt svagare är i Eurozonen. I ett längre perspektiv – sen 2011 - har förädlingsvärdet i svensk tillverkningsindustri dessutom utvecklats långt svagare än i jämförbara länder. Då vet vi å andra sidan att svensk tillverkningsindustri drabbades enormt hårt i samband med finanskrisen. Skulle vi exempelvis utgå ifrån år 2014 har den svenska utvecklingen varit i paritet med Eurozonen och USA men väsentligt starkare än den tyska. Allt detta illustrerar tydligt hur godtyckliga val av startår kan leda till diametralt olika slutsatser.

Det är dessutom inte självklart att utvecklingen av produktionen i tillverkningsindustrin enbart är en följd av utvecklingen av konkurrenskraften. Det kan vara kopplat till exempelvis olika branschsammansättning, felinvesteringar, geopolitiska konflikter och konsumenters preferenser.

Exportandelar

Nästa faktor som lyfts är att Sverige ökat sina exportmarknadsandelar under de senaste fem åren. Att utvärdera konkurrenskraften utifrån förändringar i varuhandelns marknadsandelar på världsmarknaden är inte särskilt relevant. Exempelvis utgörs varuhandeln över landgränserna i stor utsträckning av så kallad merchanting, det vill säga företags köp och försäljning av produkter som tillverkas och sedan säljs utomlands utan att passera den svenska gränsen. Det kan röra sig om vidareförsäljning av varor som producerats av dotterbolag utomlands eller av ett kontrakterat fristående företag utomlands.

Att exporten av varor numera nödvändigtvis inte har sitt ursprung i ett land till skillnad för flera decennier sedan kan illustreras i skillnader mellan produktion-och exportvärde för många länder och branscher. Exempelvis exporterar Sverige datorer för 23 Mdr men producerar bara för 3,7 Mdr inom samma branschkod. Vitvaror är ett annat exempel där produktion i Sverige var vanligt förekommande. Produktionsvärdet uppgår till 2,1 Mdr men exporten till 15 Mdr. Skillnader mellan export och produktionsvärde beror på att produktion av dessa varor sker i andra länder än i Sverige, de importeras för inhemsk konsumtion och/eller exporteras vidare via centrallager/distributionscenter främst till våra nordiska grannländer. Vi skulle kunna göra långa listor av andra produkter som uppvisar ett liknande mönster. Att mäta marknadsandelar eller export från ett land som andel av någon region eller som andel av global export har förlorat sin charm till skillnad från tidigare.

Dessutom utgör handeln med tjänster en snabbt växande andel av världshandeln, något som alltså inte fångas upp i statistiken för varuhandeln. Slutligen påverkas såklart en andel av vad som händer i övriga länder och utvecklingen kan därmed drivas av faktorer som strukturella förändringar i andra länder och till exempel geopolitik. Alltså faktorer som inte har med konkurrenskraft att göra. Mellan 2018 och 2020 blev det en tydlig inbromsning i global industriproduktion och handel kopplad till en geopolitisk konflikt mellan Kina och USA. Och i Europa hade tysk fordonsindustri denna period stora problem kring omställningen mot mer hållbar produktion. Då svensk fordonsindustri var mer framgångsrik i sina satsningar och industrin i stort inte drabbades av de geopolitiska konflikterna klarade vi oss bättre.

Investeringar i tillverkningsindustrin

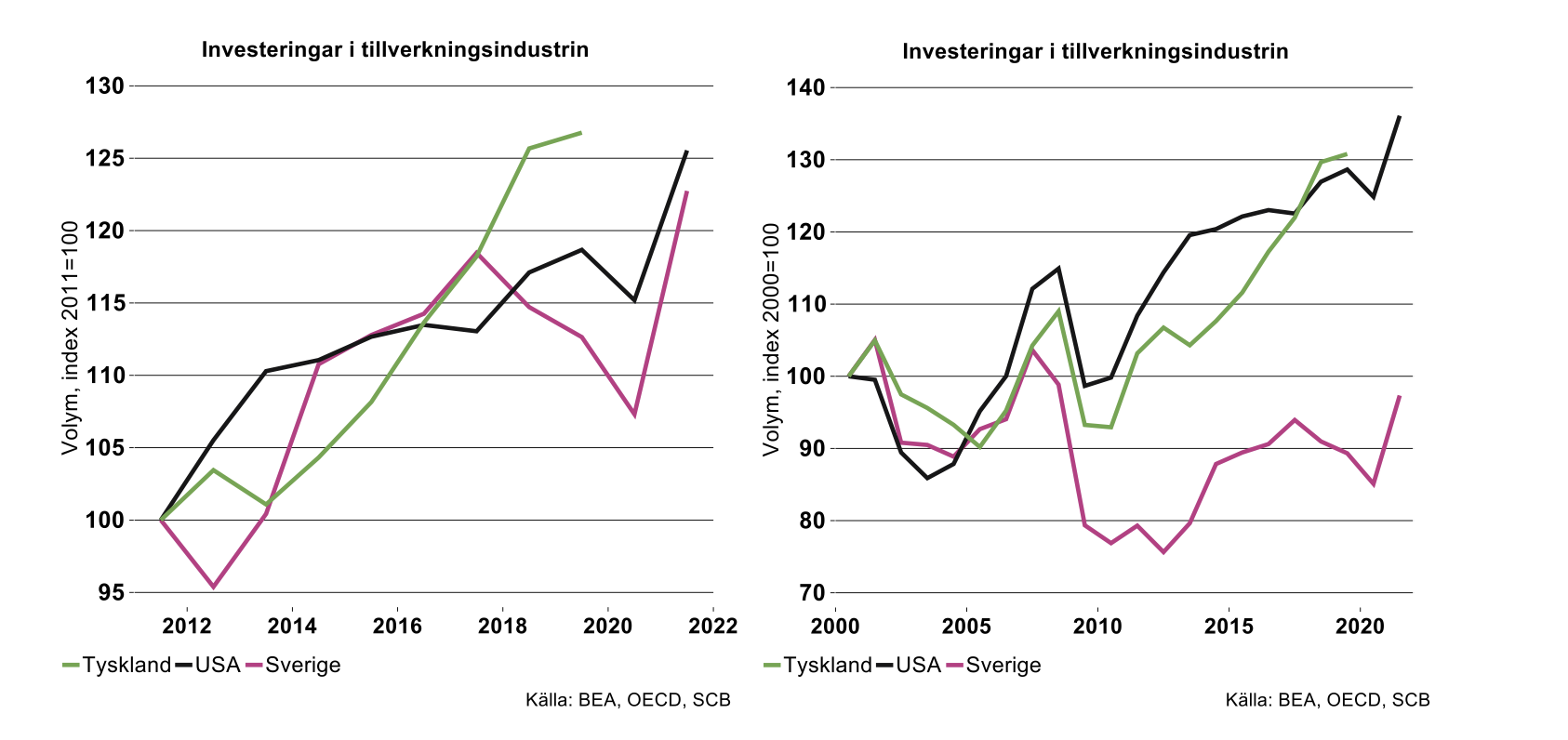

Facken inom industrin lyfter dessutom fram att investeringarna i svensk tillverkningsindustri vuxit vilket man hävdar är en indikation på stärkt konkurrenskraft. Om detta kan man konstatera två saker:

- Ökande investeringar behöver i sig inte innebära stärkt konkurrenskraft, en förutsättning är att investeringarna bidrar till ökad produktion eller snarare produktivitet.

- Konkurrenskraft är ett relativt begrepp, även om vi skulle acceptera tesen att ökande investeringar verkligen i sig leder till högre produktivitet måste investeringarna och den högre produktiviteten i Sverige ställas i relation till utvecklingen i konkurrentländerna. Om investeringarna och produktiviteten ökat mer i våra konkurrentländer så har konkurrenskraften snarast försämrats.

Jämför vi investeringarna inom tillverkningsindustrin i Sverige med några andra länder – finns inte heltäckande statistik – visar det sig att Sverige inte utmärker sig (se bilden nedan till vänster). Visserligen har de svenska industriinvesteringarna studsat upp de senaste två åren men detsamma gäller i USA. För Tyskland får vi förlita oss på OECD-data som endast är uppdaterat till och med år 2019. Som alltid är valet av startpunkt avgörande, väljer vi år 2011 som startpunkt hade tyska industriinvesteringar 2019 vuxit betydligt mer än i Sverige och USA (se bilden nedan till vänster). Samma slutsats kan dras om vi väljer 2015 som startpunkt. Skulle vi istället välja år 2000 som startpunkt framstår de svenska investeringsutvecklingen inom tillverkningsindustrin som ytterligt svag (bilden nedan till höger).

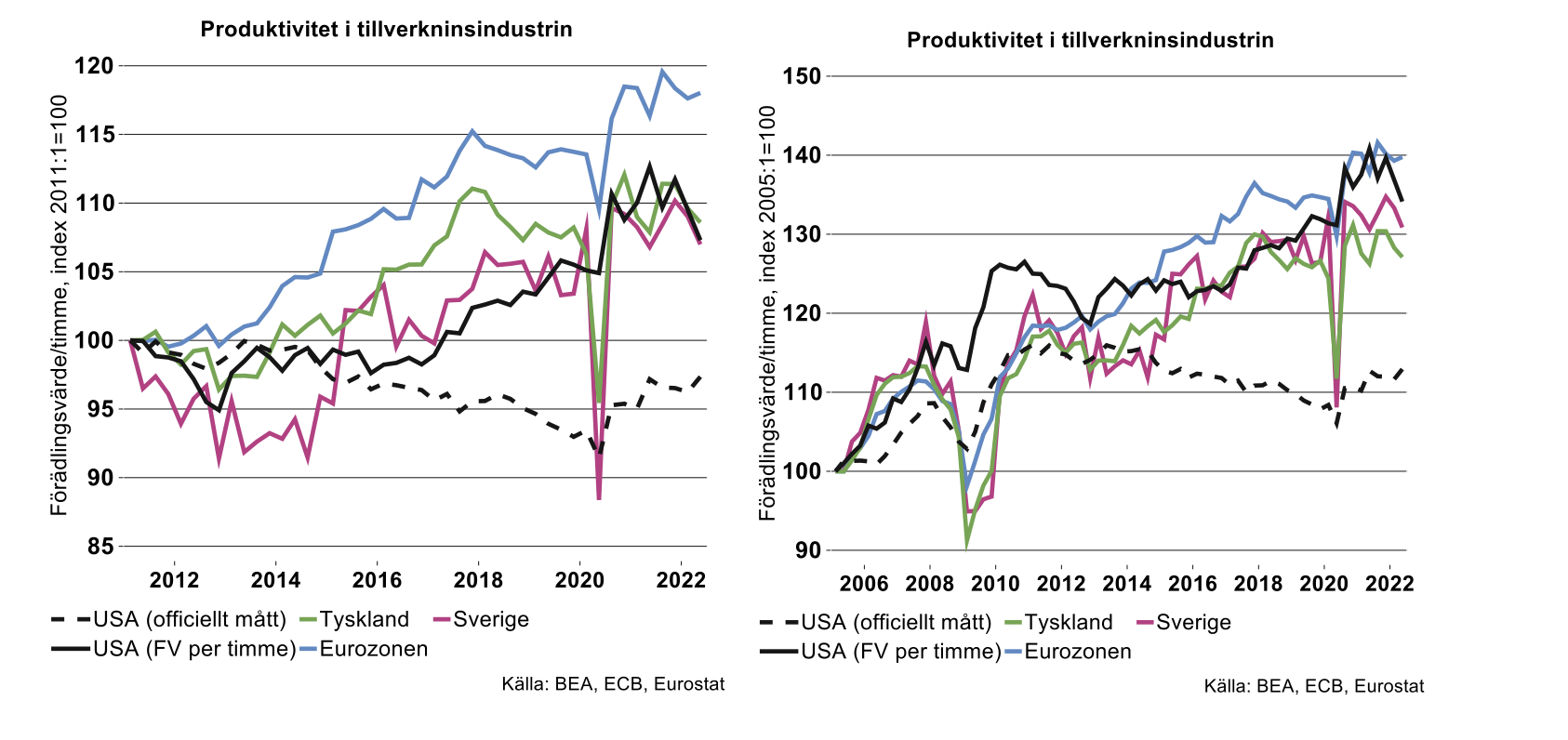

Produktivitet i tillverkningsindustrin

Konkurrenskraft är inget entydigt definierat begrepp men som betonas ovan är en ofta använd mätare relativt enhetsarbetskostnad (RULC), det vill säga kvoten mellan enhetsarbetskostnaderna i olika länder. De två (eller egentligen tre) ingredienserna i denna mix är produktivitet och arbetskraftskostnad.

Fokuserar vi på produktiviteten kan vi notera att länder som Sverige, Tyskland och USA haft mycket likartad utveckling de senaste 10–20 åren. Det finns i själva verket goda skäl till att likartade länder inom sektorer utsatta för internationell konkurrens som tillverkningsindustrin, har likartad produktivitetsutveckling över längre tid; konkurrensen kan förväntas få just den effekten.

I bilderna ovan visar vi utvecklingen med två olika startpunkter, i detta fall blir slutsatserna i mycket desamma, även om Eurozonen stuckit iväg en del det senaste decenniet. För USA finns endast kvartalsdata sedan 2005, därav det startåret. I USA:s fall finns det dessutom en betydande förvirring kring statistiken. De streckande kurvorna i bilderna ovan visar produktiviteten enligt den officiella statistiken – produktionsindex per arbetad timme - medan den heldragna svarta kurvan visar produktiviteten som kvoten mellan förädlingsvärde och arbetade timmar. Som synes ger dessa båda mått helt olika resultat.

Arbetskraftskostnader

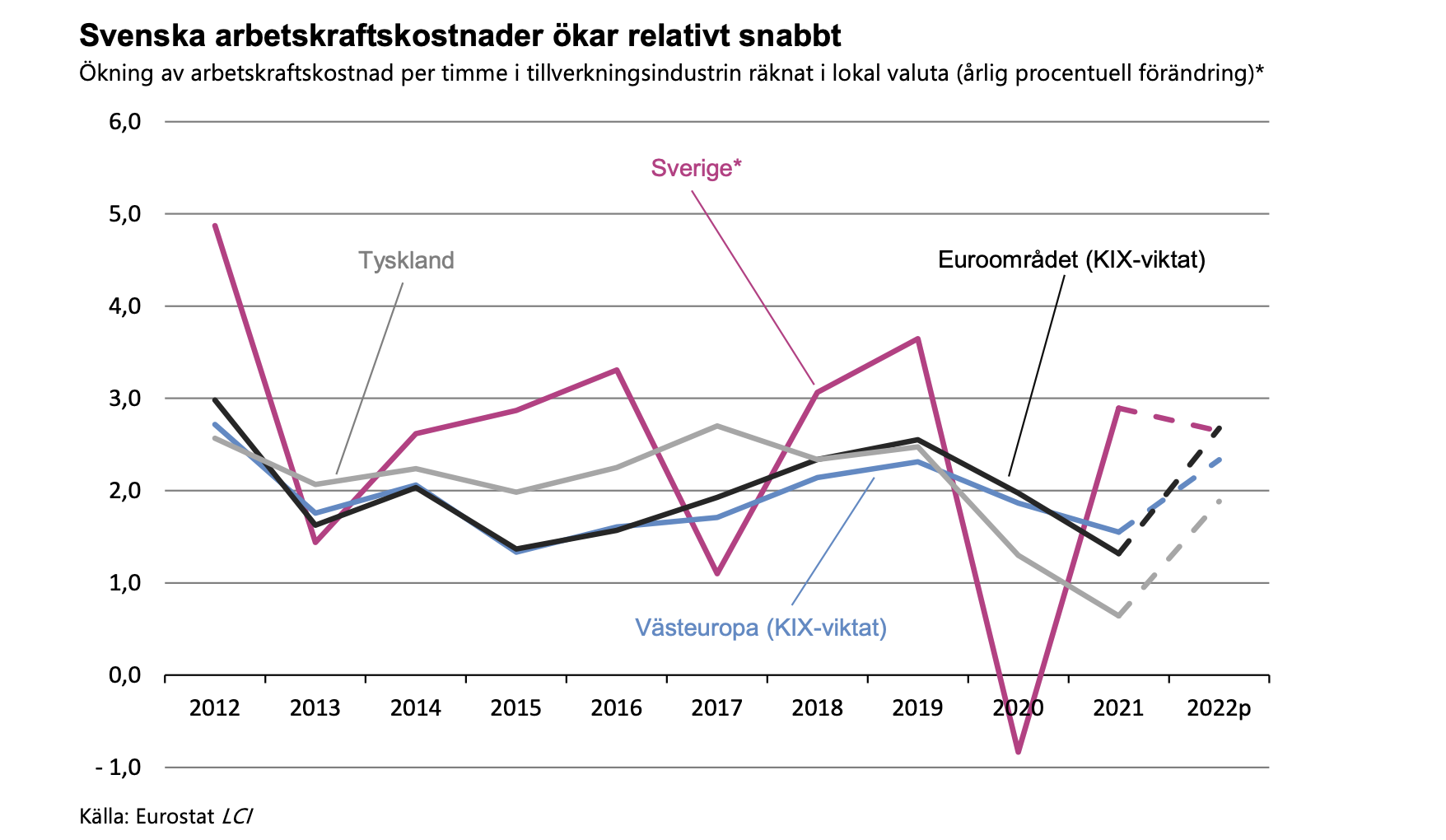

I Sverige har arbetskraftskostnaderna inom tillverkningsindustrin vuxit med i genomsnitt 0,5 procentenheter (Not 2.) mer per år än i Västeuropa/Eurozonen under perioden 2012–2021 (se bilden nedan).

Kronförsvagningen har räddat konkurrenskraften

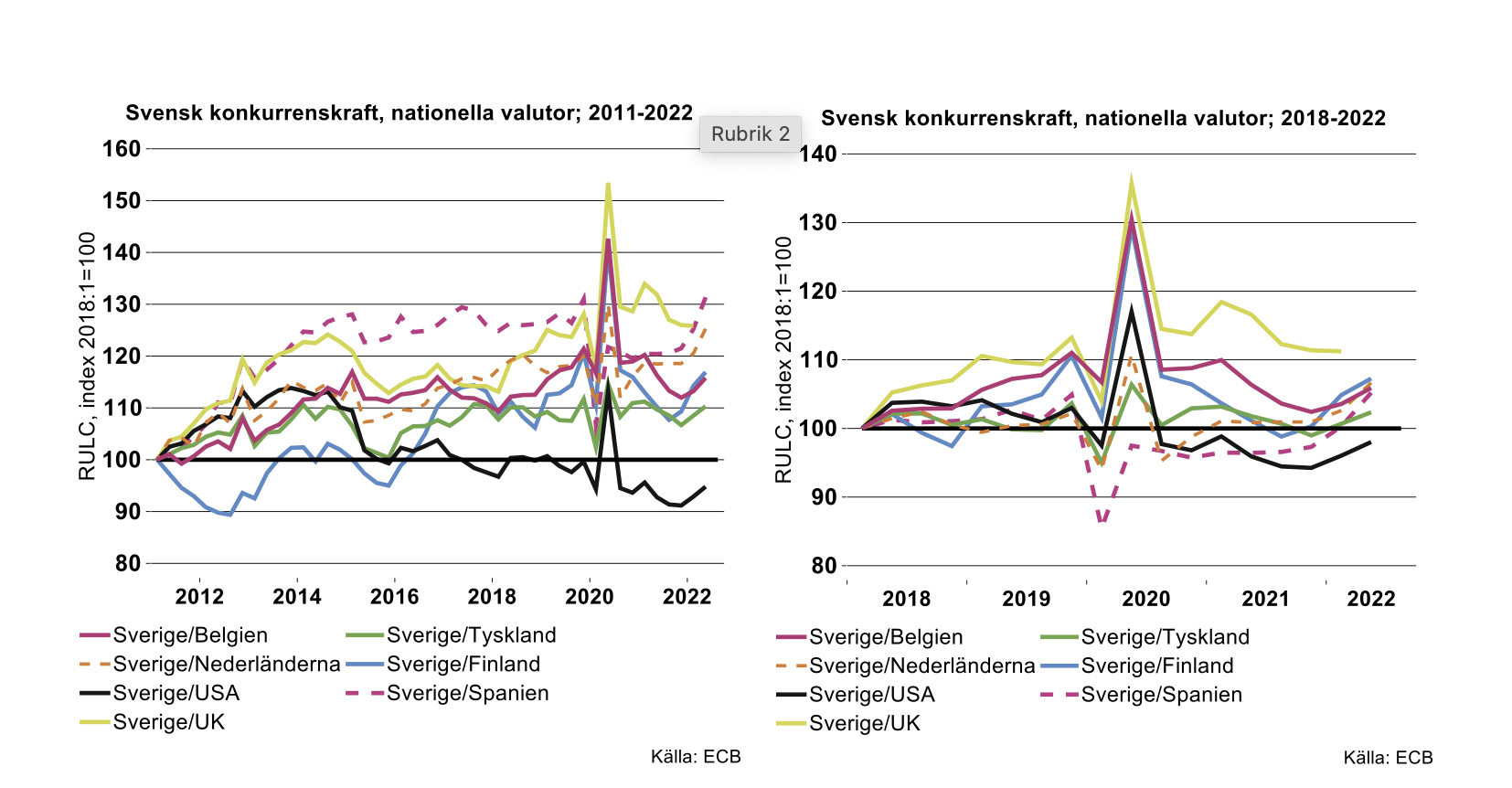

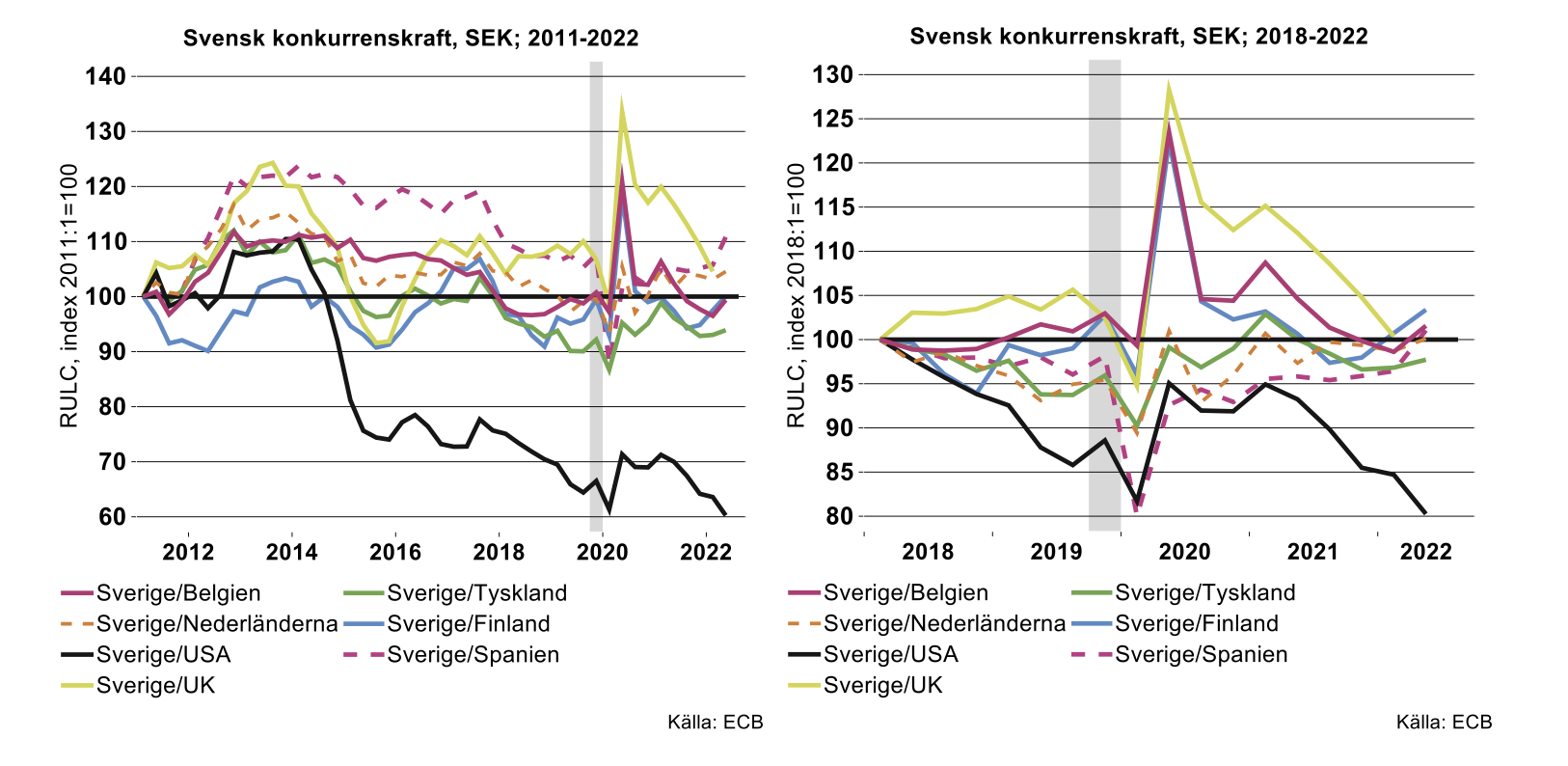

Kombinationen snabbare ökningstakt i arbetskraftskostnaderna och likartad eller långsammare produktivitetstillväxt än i andra länder har inneburit att konkurrenskraften mätt som RULC i nationella valutor – SEK, EUR, USD, etcetera – har försämrats sedan 2011 (se bilden nedan till vänster). Skulle vi istället exempelvis utgå ifrån år 2018 ändras inte den kvalitativa slutsatsen även om försämringen varit något mindre under den kortare perioden. (Not 3.) Observera att stigande RULC över tid i bilderna nedan innebär att svensk konkurrenskraft försämrats under mätperioden.

Den tredje ingrediensen i RULC-mixen är valutakursen: en svagare valuta innebär allt annat lika att konkurrenskraften förbättras. Eftersom den svenska kronan deprecierats trendmässigt – under stor volatilitet – har detta tenderat att till betydande del kortsluta den underliggande försämringen av svensk industris konkurrenskraft. I bilderna nedan utgår vi ifrån samma två basår som ovan.

Så vad kan vi då dra för slutsats av denna RULC-exercis? Ja inte är det att svensk konkurrenskraft har förstärkts under de senaste åren. Det underliggande kostnadstrycket har varit högre i Sverige, och i viss utsträckning har kronan fungerat som en krockkudde.

”God lönsamhet”

Det andra motivet till högre löneökningar är den goda lönsamheten. Det lyfts att industriföretagen själva bedömer att deras lönsamhet är mycket god och att det också syns i en ökad bruttovinstandel och i de stora industriföretagens bokslutsrapporter. Samtidigt betonas att facken inom industrin agerar utifrån ett långsiktigt perspektiv.

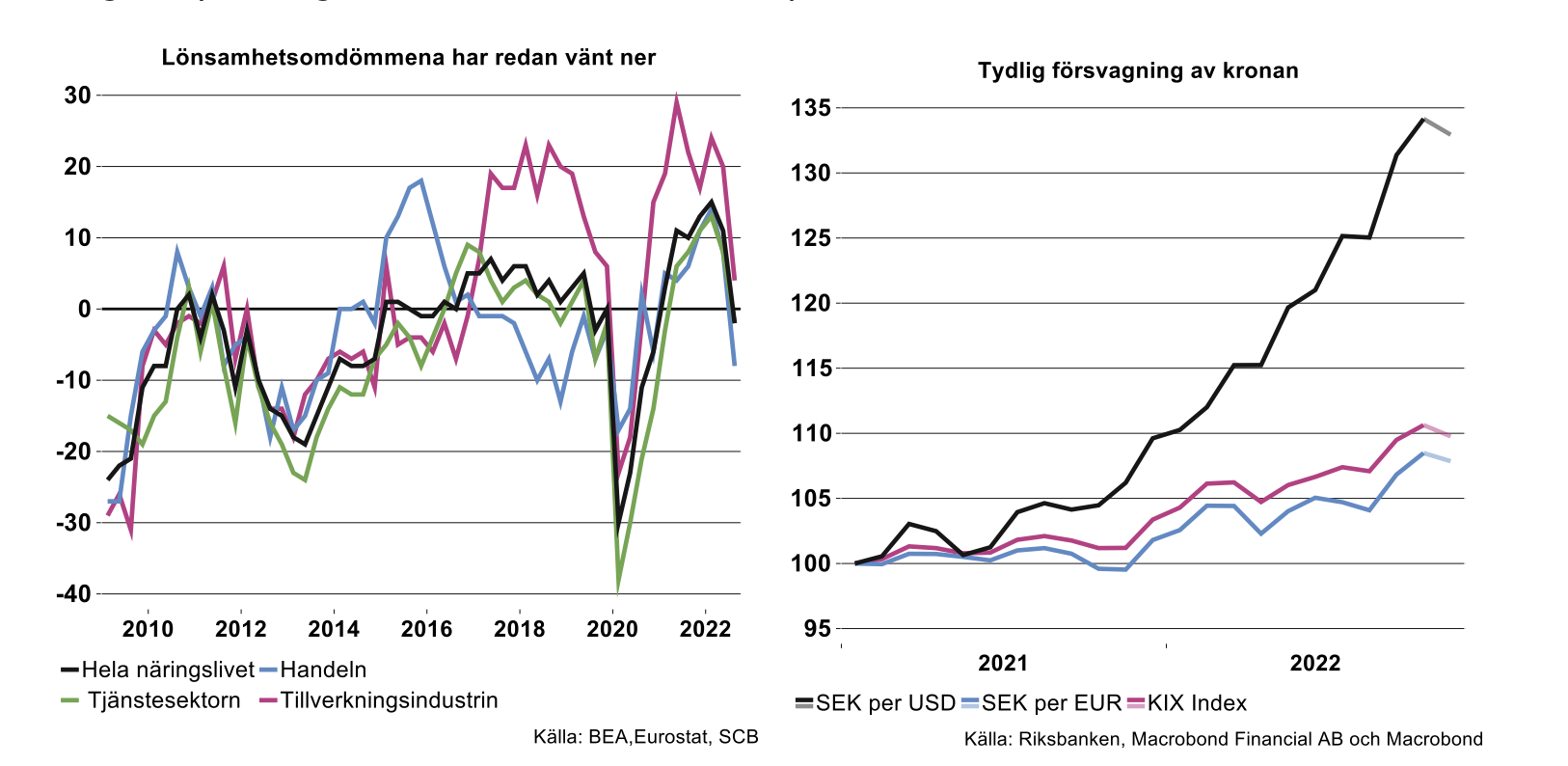

Det är sant att bedömningarna i Konjunkturinstitutets barometer har pekat på god lönsamhet (läget ”mycket god” finns dock inte, svarsalternativen är; god, tillfredsställande, dålig). Tyvärr visar dock den senaste barometer som publicerades den 27:e oktober att bedömningarna nu inte alls är lika ljusa som tidigare (se diagrammet nedan till vänster).

Och visst har en del företags vinster under senare tid varit gynnade av en god ekonomisk utveckling, pandemin med stigande efterfrågan på varor, stigande priser och på senare tid en allt svagare krona. Kronan har sedan början av 2021 försvagats med drygt 30 procent mot dollar (se diagrammet ovan till höger). Det får så klart stort avtryck i kvartalsrapporterna hos de företag som har en stor export och där priserna sätts globalt och i dollar. Även vinstandelarna drivs av den svaga växelkursen samt av konjunkturen.

Det finns samtidigt företag som har gått mindre bra, kopplat bland annat till stigande kostnader för insatsvaror och energi. Och bland Teknikindustrins OMX20 har vinstmarginalerna fallit under sex kvartal i rad. Försäljningen har visserligen ökat med kostnaderna har ökat ännu mer.

Hårddata och indikatorer har också under senare tid visat tydliga tecken på att vi är på väg in i en klart svagare ekonomisk utveckling. Och de flesta prognosticerar att vi går in i en lågkonjunktur nästa år. Samtidigt stiger företagens räntekostnader snabbt och kostnader för bland annat el är fortsatt höga och det finns en risk att företagens kostnader för el stiger då bundna elavtal löper ut. Hur kronan ska utvecklas framöver är som vanligt omöjligt att veta. Kronan har försvagats en period men den kan lika väl gå åt motsatt håll. Det mesta talar alltså för att lönsamheten mattas framöver. Och om man vinnlägger sig om att agera utifrån ett långsiktigt perspektiv bör detta beaktas.

”En god utveckling på arbetsmarknaden”

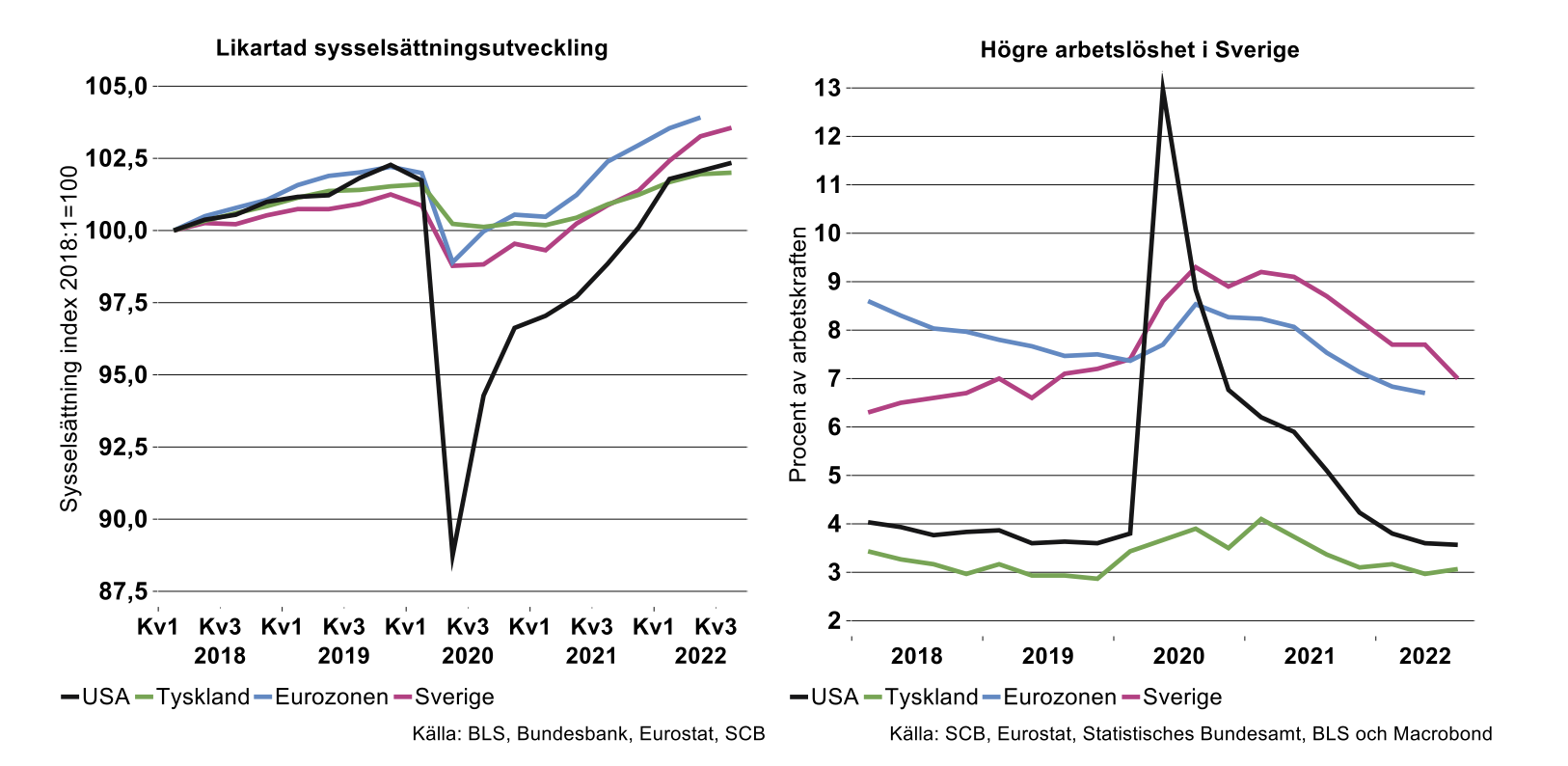

Hur är det då med den rekordhöga sysselsättningen och den goda utvecklingen på arbetsmarknaden? Visst har sysselsättningen återhämtat sig starkt. Det är väldigt glädjande och positivt. Och detta är något som skett även i andra länder (se diagram nedan till vänster). Man skulle även i detta sammanhang kunna lägga till att antal lediga jobb ligger på historiskt höga nivåer och att det är brist på arbetskraft.

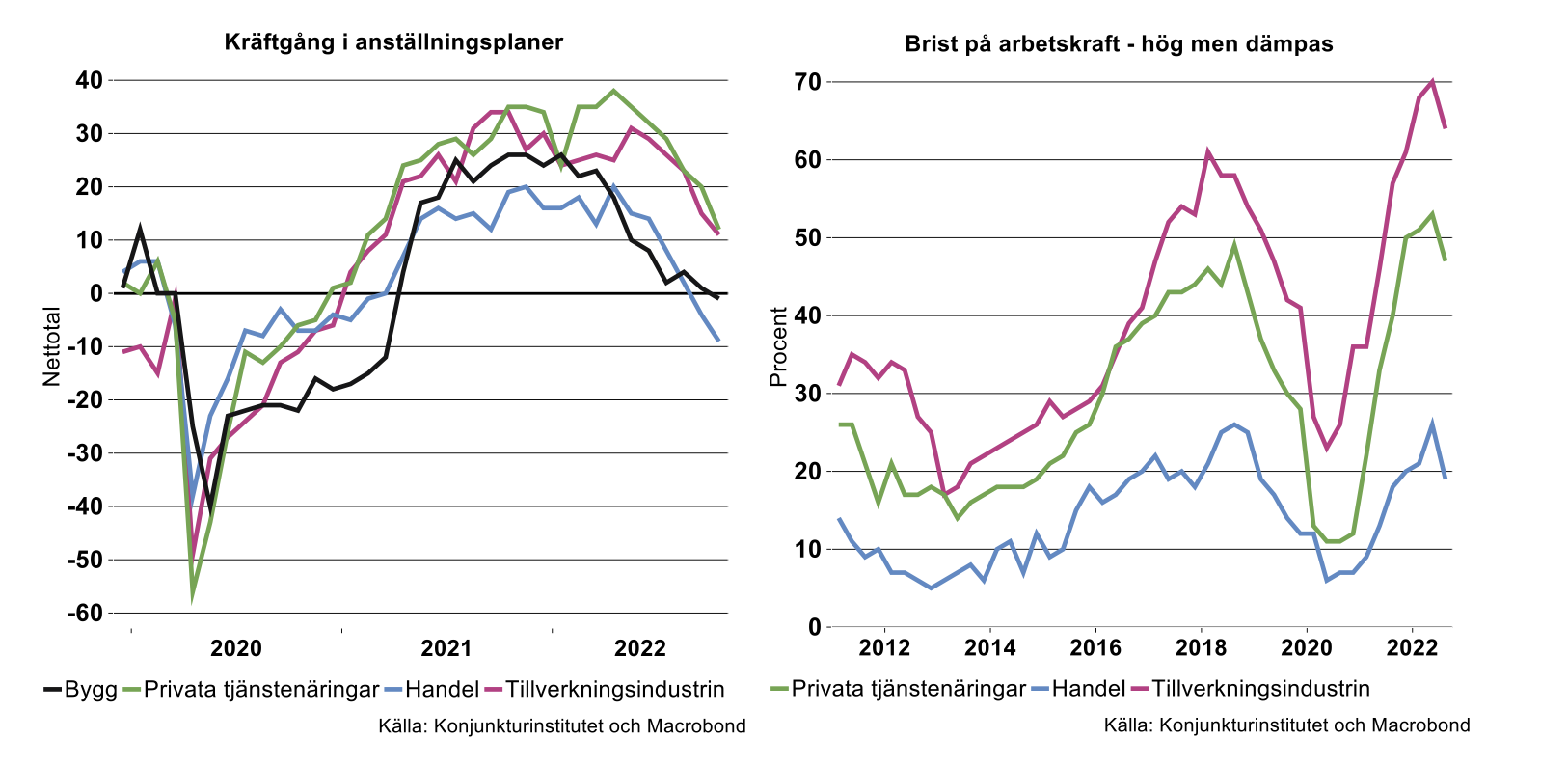

Att arbetslöshet är lägre än före pandemin förefaller facken anse också vara ett tecken på en god utveckling på arbetsmarknaden. Men det går ju inte att vara nöjd med en arbetslöshet på runt sju procent. Jämfört med i många andra länder är arbetslösheten också hög (se diagram ovan till höger). Visst är det så att den höga nivån i Sverige delvis följer av att även arbetskraften ökat, vilket vissa politiker i alla fall tidigare brukade lyfta som en förmildrande omständighet. Och att människor vill ut på arbetsmarknaden är så klart positivt. Att de som är arbetslösa inte har lyckats komma i arbete trots många lediga jobb och höga bristtal är dock ett tecken på matchningsproblem och en dåligt fungerande arbetsmarknad. Problemen med hög arbetslöshet och dålig matchning avhjälps inte om arbetskraftskostnaderna ökar klart snabbare än tillväxten i produktiviteten. Detta kommer framförallt försämrar för de som står långt ifrån arbetsmarknaden och som inte ens under den relativt starka period vi har bakom oss lyckades få jobb. Utsikterna för dessa att kunna få en anställning försvåras redan av att vi nu går in i en rejäl avmattning. Arbetsmarknaden brukar alltid reagera med fördröjning men vi ser redan nu att bristtalen viker tillbaka.

Vi ska absolut agera utifrån ett långsiktigt perspektiv

Tillbaka till den ursprungliga frågan – vad bör lönejusteringar grunda sig på? I stort handlar det om att hitta nivåer som ger långsiktigt stabila och mer konkurrenskraftiga företag, vilket är grunden till ett ökat välstånd. Att förbättra den internationella konkurrenskraften är grunden till att företag kan säkerställa jobb och en god långsiktig löneutveckling. Konkurrenskraft stärks långsiktigt genom att kostnadsutvecklingen relateras till produktiviteten i företaget och även relateras till motsvarande utveckling i andra länder.

Konkurrenskraft är inget entydigt definierat begrepp men de relativa enhetsarbetskostnad (RULC), det vill säga kvoten mellan enhetsarbetskostnaderna i olika länder, är ett centralt mått. Vid en genomgång av dessa data kan konstateras att det är svårt att hitta någon grund för ett påstående att konkurrenskraften långsiktigt har stärkts under senare år. Det underliggande kostnadstrycket har varit högre i Sverige, och i viss utsträckning har kronan fungerat som en krockkudde.

Självklart kan det vara intressant att titta även på andra mått som exempelvis exportandelar eller hur förädlingsvärdet faktiskt har utvecklats liksom investeringar. Men dessa mått drivs av många andra parametrar varför kopplingen till konkurrenskraft är svag.

När det gäller företagens vinster så visst är det så att en del företag har gjort stora vinster. Dessa har varit gynnade av en god ekonomisk utveckling, pandemin med stigande efterfrågan på varor, stigande priser och på senare tid en allt svagare krona. Nu pekar det mesta i motsatt riktning. Det långsiktiga perspektivet är därför viktigt även här.

Även arbetsmarknaden har visat styrka under senare tid. Samtidigt finns det uppenbara problem där vissa grupper inte lyckats ta sig in på arbetsmarknaden trots hög efterfrågan. Matchningsproblemen är uppenbara och arbetslöshet därför hög.

Sammantaget framstår således inte den argumentation om stärkt konkurrenskraft för svensk industri som Facken inom Industrin framför, som väl underbyggd. En hel del talar i själva verket för den motsatta slutsatsen: över en längre tidsperiod har konkurrenskraften försämrats.

Not 1. https://www.teknikforetagen.se/nyhetscenter/ekonomisk-analys/2022/inte-raddad-av-produktiviteten/ och https://www.teknikforetagen.se/nyhetscenter/ekonomisk-analys/2022/svensk-arbetskraftskostnader-stiger-snabbare/

Not 2. Se Arbetskraftskostnaderna internationellt, oktober 2022 och https://www.teknikforetagen.se/nyhetscenter/ekonomisk-analys/2022/svensk-arbetskraftskostnader-stiger-snabbare/.

Not 3. I bilderna nedan använder vi för USA det officiella måttet på produktivitet som bas för enhetsarbetskostnaderna. Skulle vi använda förädlingsvärde per arbetad timme indikerar det en betydligt bättre utveckling för USA:s konkurrenskraft.