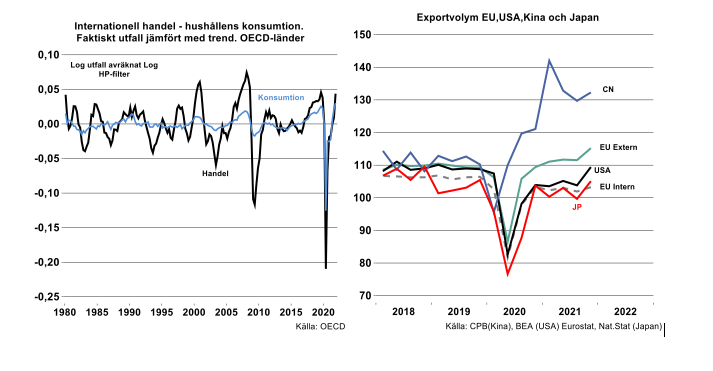

Världshandel och fasta bruttoinvesteringar är de mest volatila komponenterna vid analys av realekonomiska data. Som framgår av diagrammet nedan till vänster noteras omfattande svingar för tillväxten i internationell handel jämfört med främst hushållens konsumtion. Även konsumtion visar naturligtvis ett oregelbundet cykliskt mönster men, för att tala fysikspråk, amplituden är inte i närheten av den som kan noteras för internationell handel.

Ser vi på tillväxten för världens största exportörer EU, USA, Kina och Japan kan konstateras att uppsvinget i export med start under mitten av 2020 har stannat av förutom sista kvartalet i fjol. Kina är lite annorlunda där exporten efter Corona ökade kraftigt till första kvartalet 2021 för att därefter minska. Den tilltog dock något mellan tredje och fjärde kvartalet förra året. Detta följer i stort sett exakt det förlopp som Kinas industriproduktion visade under fjolåret. Industriproduktionen och handel över gränser visar mycket hög korrelation oavsett land eller region, konstigt vore annars.

Dessvärre ligger nu inte exportvolymen högre än före Corona undantaget Kina och EU:s externhandel. USA, EU och Japan har inte heller på något sätt tagit igen det som ”missades” under den värsta coronaperioden. Exporten borde ha ökat betydligt mer än vad den faktiskt har gjort. Riktigt illa har det gått för EU:s internhandel som är lägre än vid årsskiftet 2019/2020 och därutöver gått sidledes sedan sista kvartalet 2020.

Av världshandeln på 17 400 Mdr USD utgör teknikvaror hela 42 procent, olja, petro och gas 12 procent, kemi, läkemedel, plast 8,5 procent, malmer, stål, metaller 7 procent, livsmedel 7 procent, textiler, beklädnad och skor 5 procent. Övriga varugrupper visar begränsade andelar. Oavsett vilka produkter eller vilka år vi än tittar på är andelarna påfallande stabila. För teknikvaror är maskinutrustning (investeringsvaror) den största produktgruppen. Som följd av människans behov av att tygla fysikaliska lagar utgör luft-, gas- och vätskepumpar den mest handlade maskinutrustningen. Efter maskiner följer motorfordon och teleutrustning. När ekonomisk tillväxt börjar svikta är det dessvärre främst handel med teknikvaror som påverkas mest samtidigt som uppsvinget i handel blir mer omfattande vid en ekonomisk återhämtning.

Världsekonomin är nu under stress. Priser på råvaror och frakter har närmast exploderat och det är svårt att finna såväl färdiga varor som komponenter i önskad omfattning. Lägg därtill att virussjukdomar fortfarande blossar upp, Kina fortsätter med sin noll-tolerans samt militära konflikter.

För Sveriges del som är i allra högsta grad beroende av export innehållande importerade rå- och insatsvaror är detta naturligtvis inte speciellt muntert. Ser vi till stål, metaller och legeringsämnen som Sveriges teknikindustri i hög grad är beroende av är det kanske särskilt beklämmande. Det är en sak att få ihop snillrika produkter, en annan sak att ha bra tillgång till viktig råvara, speciellt om den ytterst återfinns i icke-snälla länder.

Var finns världens fyndigheter av malmer, metaller, mineraler, ädelmetaller och petro, olja, gas (men exkl. bauxit) enligt World Mining Data och Världsbankens definitioner? Detta är ingen kul läsning även om mycket plockas upp från jordskorpan av stora globala drakar inom utvinningsindustrin med sjukligt höga vinstmarginaler för närvarande.

Det mesta ligger där det ligger vare sig det är nickel, zink, kobolt, germanium, volfram, järnmalm, molybden, magnesium eller koppar. Listan kan göras lång av dominans från Kina, Ryssland, Zimbabwe, Kongo Kinshasa, Sydafrika, Peru, Chile, Mexiko, Indonesien men också Australien, Kanada och USA. På kort sikt är detta inte så mycket att göra åt. På längre sikt kanske det dyker upp lite substitut eller att stabila eller rimliga (fair) länder kan öka sin andel. Att hoppas på att ostabila eller extremt ostabila länder ska bli väl fungerande demokratier med fungerande institutioner innan midsommar i år är kanske inte rimligt.

Struliga kedjor fortsätter i år

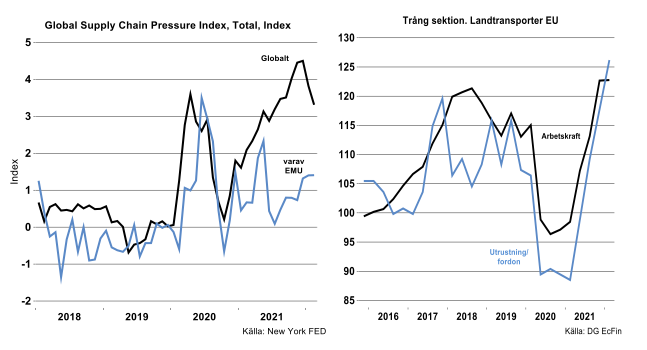

Amerikanska centralbankens regionkontor i New York har konstruerat ett ”Global supply chain pressure index” som är tänkt att återspegla just de friktioner som råder vad gäller leveranskedjor. Index konstrueras bland annat av fraktpriser (på vatten och i troposfär), leveranstider, backlog av order och lagersituation m.m. Index hoppade naturligtvis ner när Corona började bli ett mindre problem under senare delen av år 2020 för att därefter öka. Att världsindex ligger högre än i Euroområdet beror främst på fortsatta trögheter i Kina och USA för närvarande. Att det globala indexet ändå minskat något på senare tid beror främst på något lägre globala fraktpriser. På senare tid har en liten stad, Shanghai, för närvarande en del problem som kommer påverka index negativt kommande månader. Detta har ännu inte återspeglats i index. Som kuriosa skulle man också kunna nämna problem som de uttrycks i brist på arbetskraft, fordon eller utrustning vad gäller landtransporter enligt EU-barometern. Även om andelen företag som har problem inte är exceptionellt hög ligger utfallen i index långt över långsiktigt genomsnitt.

Rapportering av elektronikproblem i fordonsindustrin är det nästan dagsnoteringar på. VW säger att det kanske löser sig runt 2024, BMW runt 2023. Volvo inom kort. Vi säger att det dröjer längre, länge. VD:n för ASML, en av världens största tillverkare av maskiner (opto/fotolitografi) för tillverkning av elektronikkomponenter, sa härom ledes att leverantörerna till dem inte får tillräckligt med elektronikkomponenter.

Tillväxten i global ekonomi samt världshandel beräknas knappt nå styrfart i år. Ett positivt bidrag bedöms komma främst från USA och Kina där handel visserligen är viktig men inte i närheten av dess betydelse för andra länder, exempelvis EU-länder som Tyskland, Belgien, Nederländerna och de nordiska länderna. Vi återkommer i maj med en bedömning som denna gång är särskilt osäker.

Fotnot:

För en bra översikt rörande malmer och mineraler, se US Geological Survey Mineral Commodity 2022 eller World Mining Data, Vienna 2021. ASML dominerar inom EUV. Konkurrenter finns inom DUV exempelvis från Tyskland och Japan. Sverige har också tillverkare av maskiner till elektronikindustrin. Litografibaserad utrustning börjar nu bli alltmer intressant.

Det finns mängder med sätt att skatta ekonomisk trend och avvikelse från denna. I analysen ovan har vi använt ett så kallat HP-filter. En sökning på Google ger läsaren mer detaljerad information vad detta är för något. För vinstmarginaler för utvinningsindustrin, se kvartalsrapporter från bland annat Vale, BHP, Anglo Am eller Rio Tinto. Källa för världshandelns indelning i produkter är Unctad enligt SITC-nomenklaturen. Data för världshandel och produkter gäller för 2020. Fjolåret är fastställt på detaljerad nivå)